直前対策【2020年、年末調整をわかりやすく解説】給与所得控除・基礎控除改正、所得金額調整控除創設、扶養親族等の所得要件改正

- 坂の上社労士事務所

- 2020年11月17日

- 読了時間: 2分

更新日:2020年11月26日

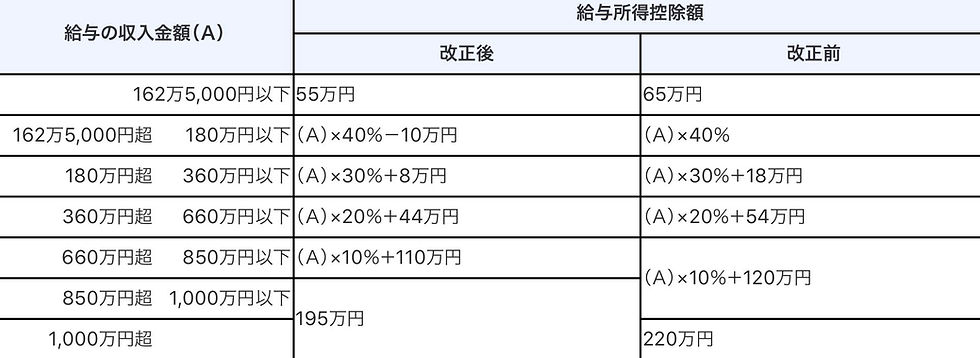

1.給与所得控除の改正

給与所得控除額が次の表のとおり改正されました。

※給与所得の早見表を見れば、自身の給与所得がいくらになるかを簡単に確認できます。

2.基礎控除の改正

基礎控除額が次の表のとおり改正され、合計所得金額が2,500万円を超える所得者については、基礎控除の適用を受けることはできないこととされました。

3.所得調整控除の創設

従業員本人の給与収入額が850万円を超える場合で、かつ、次の➊~❹のいずれかに該当する場合に、本人の給与所得から*を控除することとされました。

➊所得者本人が特別障害者

❷同一生計配偶者が特別障害者

❸扶養親族が特別障害者

❹扶養親族が年齢23歳未満(平成10年1月2日以後生)

*(給与の収入金額-850万円)×10% (最高15万円)

【例】給与年収950万円、10歳の子を扶養

ア 給与所得 755万円

イ 所得調整控除 950万円-850万円×10%=10万円

よって、アからイを控除し、給与所得は745万円となります。

4.扶養親族等の所得要件改正

・同一生計配偶者(給与所得者と生計を一にしている配偶者のうち、合計所得金額が48万円以下の者)

・扶養親族

・源泉控除対象配偶者(合計所得金額が900万円=給与収入1,120万円以下の給与所得者と生計を一にする配偶者のうち、合計所得金額が95万円=給与収入150万円以下である者)

・配偶者特別控除の対象となる配偶者

・勤労学生

上記の合計所得要件がそれぞれ10万円引き上げられ、次の表のとおり改正されました。

【例】給与収入103万円の子を扶養している場合の給与所得

2019年⇒子の給与収入103万円-給与所得控除65万円=38万円

2020年⇒子の給与収入103万円-給与所得控除55万円=48万円

5.まとめ

➊給与収入850万円超の方は、増税になります(給与所得控除改正)。

❷給与収入850万円を超える方でも、条件に合えば若干減税になります(所得調整控除創設)。

❸給与収入2595万円(=給与所得2400万円)超の方は、増税になります(基礎控除改正)。

❹扶養親族の所得要件が改正されましたが、給与収入要件は特に変わりません。扶養控除申告書に扶養親族の所得を記載する場合などは、給与所得控除が変更になったので、記載額を間違えないようご記入下さい。

【例】給与収入103万円の子を扶養している場合の給与所得

2019年⇒子の給与収入103万円-給与所得控除65万円=38万円

2020年⇒子の給与収入103万円-給与所得控除55万円=48万円